這場在懷俄明州山區精心策劃的講話,瞬間在全球市場引發軒然大波。鮑威爾的謹慎語氣,加上對寬鬆政策的暗示,推動華爾街股市在數小時內創下歷史新高,並重塑了全球資金流向。

美聯儲主席鮑威爾在傑克遜霍爾的亮相比會議本身更有影響力。他傳遞的謹慎信號與政策轉向暗示,推動華爾街股市創下新高,並扭轉了外匯和大宗商品的預期。

交易者們正滿懷信心地為9月份降息做好準備,這一預期的影響已滲透至市場每個角落。

鮑威爾描繪的圖景錯綜複雜。就業崗位新增數量已從去年的16.8萬個降至每月僅3.5萬個,7月份失業率上升至4.2%。

然而,通脹依然堅挺,7月份核心個人消費支出 (PCE) 同比上漲 2.9%,部分原因是受到關稅的推動。

鮑威爾表示,關稅僅是短期價格衝擊而非持續通脹推手,若勞動力市場進一步承壓,央行將有放鬆政策的空間。

市場陷入狂歡

市場將此解讀為明確的降息信號。期貨市場對9月降息的概率預期從當日早盤的70-75%飆升至80-85%,並預計年底前將再降息兩次,每次25個基點。

市場立即做出強烈反應。標準普爾500指數早盤上漲1.3%,收盤上漲1.47%,接近歷史最高水準;道鐘斯工業平均指數上漲近1.9%,創下歷史收盤紀錄。

小型股飆升近4%,反映出市場對鴿派信號的渴望。目前,這波漲勢已超越大型科技股,金融和工業等週期性股票也迎來資金流入。

如果即將公佈的 ISM 製造業數據在借貸成本降低的前景下有所改善,這些行業可能會獲得進一步的發展動力。

但滯脹陰霾仍未消散——若通脹未能緩解而經濟增長放緩,美聯儲的政策操作空間將受制約。

本週主要走勢

傑羅姆·鮑威爾在傑克森霍爾發表演說後的交易週,價格走勢主導了市場情緒的急劇轉變。

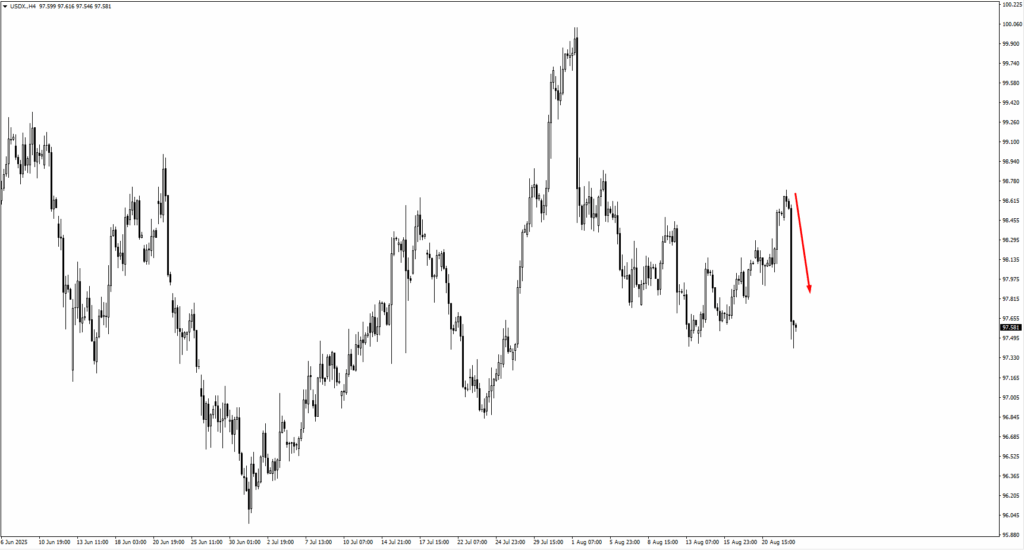

貨幣市場方面,美元指數最初飆升至 98.70,隨後回落至 97.35,關注 97.10 作為下一個支撐位。

歐元攀升至1.1755,若盤整持續,可能進一步升至1.17883。英鎊則從1.3370的監測區域上漲,交易員目前關注1.3605和1.3625,若勢頭突破1.35943。

美元兌日圓突破 148.513 後下跌,日圓隨之走強,如果下行壓力持續,則可能測試 146.208。

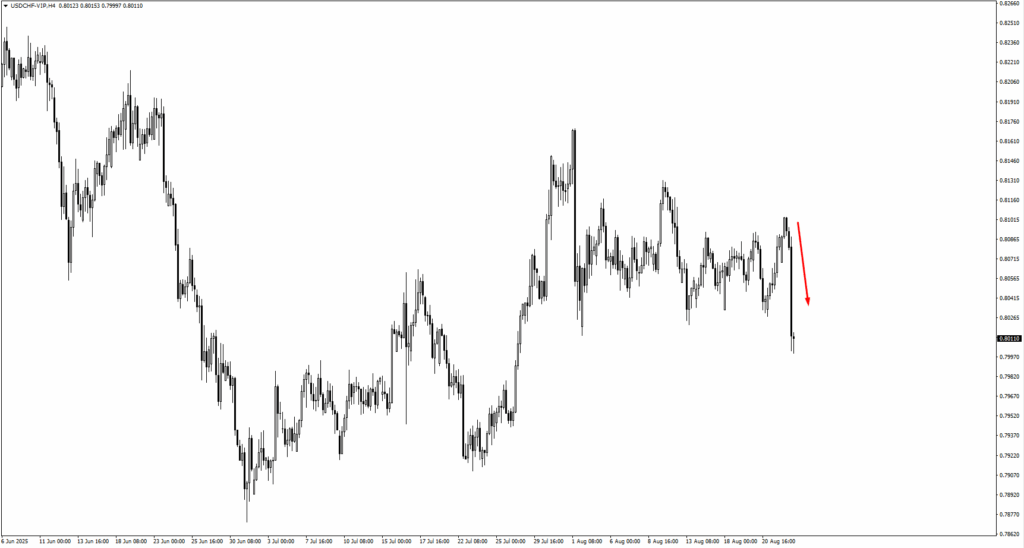

瑞士法郎上漲,拖累美元兌瑞郎從0.8110跌至0.7960。大宗商品貨幣反應強勁,澳幣兌美元上漲至0.6515,紐元兌美元逼近0.5890-0.5915,美元兌加幣則跌至1.3810-1.3790區間。

大宗商品也反映出鴿派傾向。

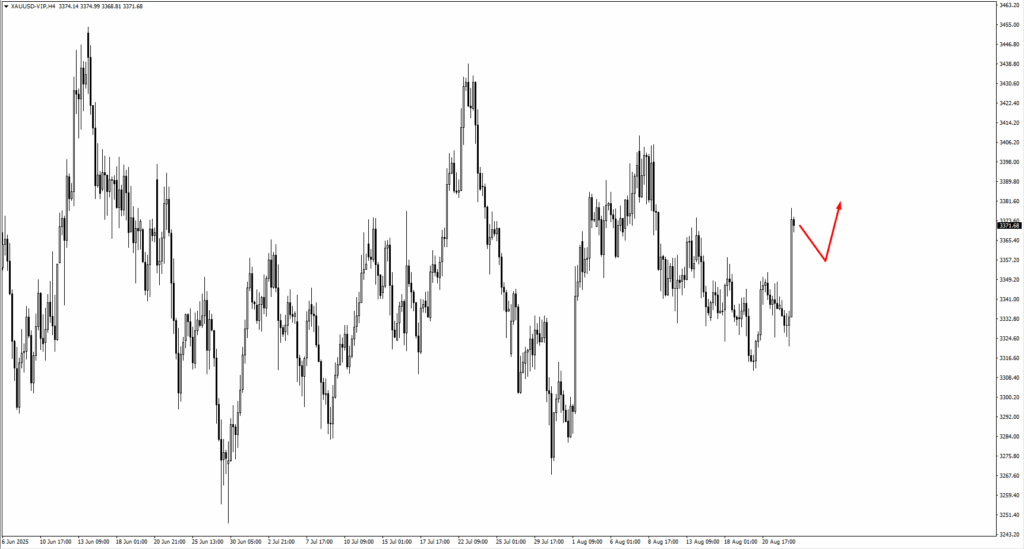

鮑威爾發表聲明後,金價上漲,交易員目前關注 3350 區域的盤整。

油價也可能正在準備盤整,潛在阻力位在66.45,如果拋售恢復,支撐位在61.15。天然氣價格延續跌勢,跌向2.55,看漲價格走勢可能在此重新出現。

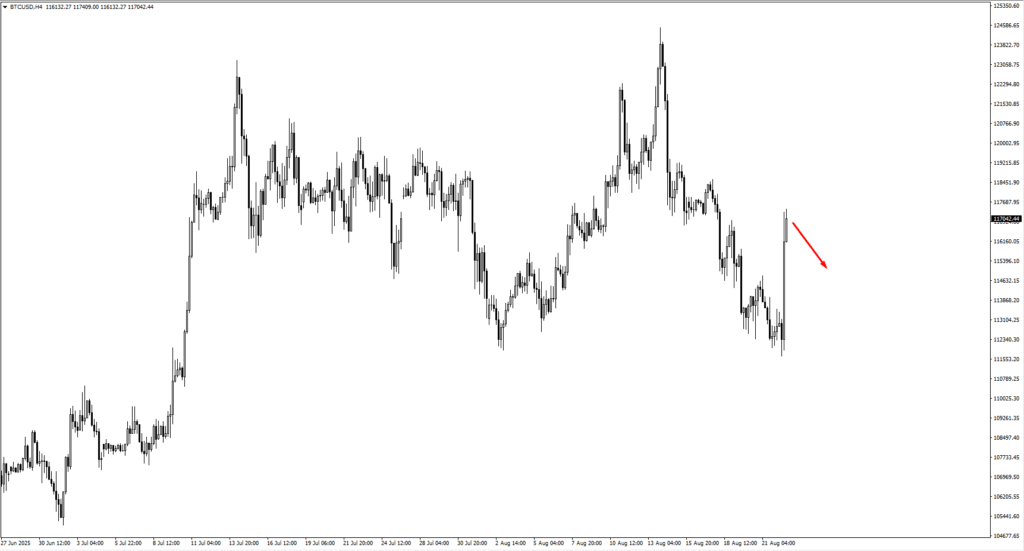

鮑威爾講話後,比特幣從111,200飆升至受監控的117,700區域。一段時間的盤整可能使其突破上行,但如果未能守住,則可能跌向108,900。

標普 500 指數已經突破 6445 點,目前可能瞄準 6630 或 6730 點,反映出投資者對寬鬆政策的信心。

整體情勢清晰:鮑威爾已使聯準會傾向於寬鬆政策,市場也正在積極消化這一因素。然而,這種平衡依然脆弱。

就業風險隱現,通膨仍未消退,9月的數據至關重要。市場或許會為降息感到高興,但永續性將取決於在這種政策轉變下經濟成長能否保持穩定。

本周重要事件

本周初經濟日程清淡,但隨著一系列重磅數據陸續發佈,市場或將根據鮑威爾傑克遜霍爾講話基調重新定位。

8月27日星期三,焦點將轉向加拿大和澳大利亞。在通脹擔憂加劇之際,加拿大央行行長麥克勒姆即將發表講話。儘管7月消費者物價指數降溫,但央行是否會在9月降息仍存變數。

同日,澳大利亞消CPI預計同比上漲2.30%,此前預期為1.90%。若數據持續攀升,澳元/美元或進一步走高。

8月28日星期四,美國將公佈GDP初值。預計環比增長3.10%,高於此前的3.00%。此次反彈是在第一季度萎縮之後出現的,預計消費者支出和政府支出將成為主要推動力。

儘管強勁數據利好美元,但其實際影響取決於交易者如何權衡穩健增長與鮑威爾鴿派立場的關係。

8月29日星期五,日本與美國通脹數據壓軸登場。東京核心CPI同比漲幅預計為2.60%,此前預期為2.90%,這表明物價壓力正在緩解。

或促使日本央行推遲加息。美國則將發佈美聯儲青睞的通脹指標——核心PCE物價指數,預計環比增長0.30%,與前值持平。

若實際數據偏離預期,可能挑戰鮑威爾“關稅推升通脹僅為暫時現象”的論斷。

展望下周,重磅數據更為密集:9月2日美國ISM製造業PMI;9月3日澳大利亞GDP與美國JOLTS職位空缺;9月4日ISM服務業PMI;9月5日美國非農就業與失業率。

立即開通VT Markets真實帳戶 ,把握交易先機。